Ein Arbeitspferd für schwere Krisen?

Über die Corona-Krise werde dieser Tage auch am Institut für Höhere Studien (IHS) in Wien viel diskutiert und nachgedacht, berichtet Michael Reiter. Das de facto Arbeitsverbot zur Eindämmung der Ansteckungsraten wird in der Ökonomie als „Technologieschock“ modelliert und ist noch am ehesten mit dem Ölpreisschock vor 40 Jahren vergleichbar. Damals wurden Erdöl und Erdölprodukte als Betriebsmittel schlagartig verteuert, was die Produktivität einschränkte. Das Coronavirus verursacht also eine angebotsseitige Krise, wie es Reiter formuliert, zu deren Lösung die Geldpolitik nur sehr begrenzt beitragen kann. Die Hauptlast der Krisenbewältigung liegt bei der Fiskalpolitik. Sehr einfach ausgedrückt sind Staaten gefordert Schulden zu machen, um hohe Arbeitslosigkeit zu verhindern sowie Unternehmen und Haushalte vor der Insolvenz zu bewahren.

Schocks verschieben den Fokus

Unterstützt vom Wissenschaftsfonds FWF arbeitet Reiter mit einem Doktoranden an der Modellierung des letzten weltweiten Schocks: der Finanzkrise ab 2009. Ihr Thema ist das Zusammenspiel von Banken- und Produktionssektor, wie der Risikoausgleich zwischen den beiden aussieht und wie die Geldpolitik für Stabilität sorgen kann. Denn egal, ob eine Krise im Banken- oder Produktionssektor wurzelt: die beiden Bereiche können sich gegenseitig beeinflussen und eine Krise verstärken. Was die Finanzkrise 2009 mit der Coronakrise 2020 verbindet? Es muss erst eine Krise auftreten, bevor sich Fachleute dem Thema zuwenden und ernsthafte Reformen umgesetzt werden. Schon vor 2009 haben einzelne Ökonominnen und Ökonomen vor der geringen Eigenkapitalausstattung des Bankensektors in den USA und Europa gewarnt. Die konventionelle Geldpolitik sah ihre Aufgabe jedoch darin, über die Höhe der Zinsen die Nachfrage zu regulieren. „Seither hat sich der Fokus verschoben: Die Finanzstabilität des Bankensektors wurde wichtiger, damit die Kreditvergabe an den Produktionssektor auch in einer Krise gesichert ist. Bisher wurde dieses Zusammenspiel in der Makroökonomie mit wenig realitätsnahen Modellen abgebildet“, erläutert Michael Reiter. Ziel des laufenden Projekts ist ein Modell, das realistischer aber doch nicht zu kompliziert ist.

Wer trägt das Ausfallrisiko?

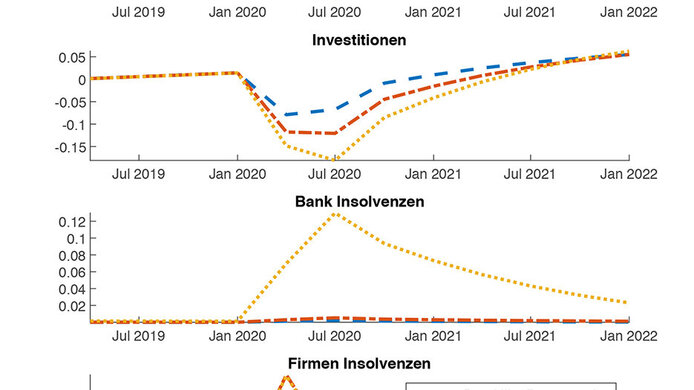

Unternehmen leihen sich bei Banken Geld für Investitionen. Die Art des Kredits, ob es langfristige oder kurzfristige Verträge sind, wirkt sich auf das Ausfallrisiko aus. Unternehmen brauchen in der Realität langfristige Verträge, um ihre Investitionen zu finanzieren. Bei normalen Konjunkturschwankungen passiert im Zusammenspiel von Banken und Unternehmen praktisch nichts. Wenn aber Unternehmen in Zahlungsschwierigkeiten kommen, tragen Banken bei langfristigen Kreditverträgen ein höheres Ausfallrisiko. Dieses Risiko kann in einem schwach kapitalisierten Bankensektor – wie es vor der Finanzkrise 2009 der Fall war – weniger gut abgefedert werden. „Wir haben ein Modell geschrieben, das auf plausible Weise erklärt, warum es zu starken nicht-linearen Effekten kommt“, erklärt der Volkswirt. Wenn größere Schocks auftreten, wird der Bankensektor speziell durch langfristige Kreditverträge sehr stark belastet. Es können weniger Kredite vergeben werden, was wiederum zu Rückkoppelungseffekten im Produktionssektor führt.

Historische Datenreihen gut erklärbar

Ein Modell mit empirischer Relevanz muss mit historischen Daten geprüft werden und in der Lage sein, diese qualitativ und quantitativ zu erklären. Dabei stützen sich Michael Reiter und sein Projektmitarbeiter Leopold Zessner-Spitzenberg auf aggregierte US-Daten aus Bankstatistiken von 1988 bis 2015. Die beiden Ökonomen untersuchen besonders auch die Abwägung zwischen den Vorteilen und den potenziellen Kosten von zusätzlichem Eigenkapital. Reiters Fazit: Schwierig sind die Übergangszeiten, weil mehr Eigenkapital mit höheren Kosten für die Banken verbunden ist. Das Modell zeigt: Die Vorschriften zur Eigenkapitalerhöhung sind gut verträglich, wenn dafür längere Übergangsfristen gewährt werden. Michael Reiter glaubt, dass das neue Modell ein „Workhorse“ sein könnte. Ein „Arbeitspferd“ also, das für viele Anwendungen gebraucht werden kann: „Mit dem Modell haben wir einen guten Baustein geschaffen, um die Zusammenarbeit zwischen Finanzsystem und Realwirtschaft zu modellieren. Es gibt also viele Anwendungsmöglichkeiten.“ Vor 2009 hat auf Kassandra niemand gehört. Nach der Finanzkrise wurde die Eigenkapitalausstattung der Banken reguliert und erhöht. Das ist insofern eine gute Vorbereitung auf die Situation jetzt, weil das Bankensystem so bei Ausfällen eher liquide bleibt.

Zur Person Michael Reiter ist Leiter der Forschungsgruppe „Makroökonomie und Wirtschaftspolitik“ am Institut für Höhere Studien (IHS) in Wien und Mitglied der Faculty der Vienna Graduate School of Economics (VGSE). Bevor er 2007 ans IHS kam, war er Associate Professor an der Universität Pompeu Fabra in Barcelona.

Publikationen und Beiträge